LA지역의 2015년 7월 기준 9불이던 시간당 몇 번의 인상을 거쳐 2023년 7월 1일부로 16.78불로 인상되었습니다. 8년간 86%라는 큰 수치의 인상입니다. 연방정부의 2023년 최소 임금 기준치는 7.25불인데, LA지역의 올해 호텔을 비롯한 서비스 업체는 16.9불에서 25불로 인상을 논의 중이고, 맥도날드 등 패스트푸드 업종의 최소임금은 내년 4월 1일부터 20불로 조정됩니다. 인플레이션이 시작되기 전에는 왜 이렇게 최소임금이 오르나, 이러다가는 자영업자들은 모두 망하는 것이 아닌가 하는 생각도 들었습니다. 그러나, 최근들어 역시 통계의 나라와 경제 대국 미국이란 명칭이 왜 붙는지 알겠다는 생각이 들을 정도로 소름이 끼쳤습니다. 거시 경제적인 측면으로 무엇이 문제가 될 것이고 무엇을 해야 하는지를 정확히 예측하고 있었다는 생각입니다. 만약 최소임금을 2015년대 2023년 기준 86%라는 수치를 안올리고, 통상 물가상승률의 비교 기준인 빅맥 인텍스 인상률, 즉, 2010년 빅맥 인덱스 4.19불과 2023년의 5.58불의 인상률 차인 33% 정도만 최소임금을 올렸다면 어떻게 되었을까요?

우왕좌왕하는 경제 통계로 정확한 물가 인상률은 알 수가 없지만 아마 지금의 물가와 그동안 인상된 최소임금의 인상률이 서로 상쇄하여 별로 물가가 올랐다는 느낌을 피부로 느끼지 못하는 것 같습니다.

반면에 요즈음 여행하는 유튜버들이 몇 년 전에는 식사가 8불에 저렴하게 먹었네, 12불에 비싸게 먹는다고 하였는데 요즘은 식비가 저렴하다는 나라에서도 15불에 가성비가 좋다 하고, 25불이 넘어가면 그제서야 비싸다고 합니다. 우리는 이미 급상승한 물가상승에대해 적응을 한 걸까요?

요즈음은 주택가격은 차치하더라도 금리, 경제 여건들이 너무 복잡하게 돌아갑니다. 이런 경우에는 과거와 현재 상황을 정확히 인지하고 잘 분석하여 보수적인 자산관리에 들어가야 할 것입니다. 이를 위하여 조금이라도 도움이 되었으면 하는 바람으로 현재 부동산 투자회수 상황을 짚고 넘어갔으면 합니다.

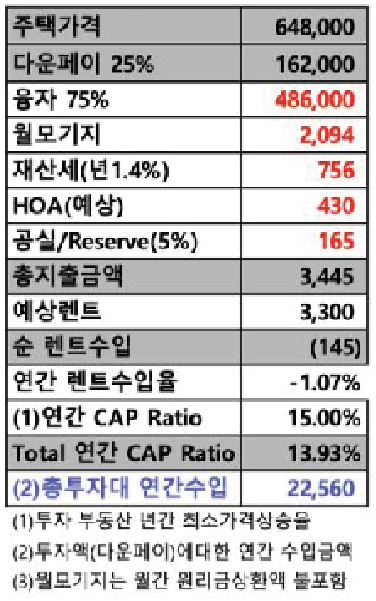

우선, 금융위기 직후인 2010년 당시는 산타클라리타의 방 3개의 깨끗한 콘도가 25만 불 정도였고, 렌트는 2,100불 정도였습니다. 이 당시 이러한 타운하우스를 구입하신 분들은 25% 다운하고 매월 렌트비의 5% 예비비, 재산세, HOA, 모기지등 모든 비용을 감하여도, 매월 800불정도의 순수 렌트수입을 올렸고, 지금 가격이 648,000불 정도이므로, 이를 환산하면 Capita gain 39만 불과 렌트 수입 총 124,000불을 합하면 당시 25% 다운인 64,500불을 투자하여 514,800불을 회수한 성공적인 투자를 하였습니다. 그러면, 2.9%대의 환상적인 이자율이었던 2021년을 기준으로 같은 타운하우스를 기준으로 2년간의 투자 회수율을 환산하면, 103,000불의 Capital gain과 렌트 수입은 이자율이 2.9%밖에 안 되어도 주택가격 상승에 다른 모기지 증가가 상대적 많아 렌트 수입은 총 6,072불에 불과합니다. 그러나 렌트 수입과 capital gain 합산한 총 투자회수액은, 138,000불(다운페이)을 투자하여 2년간 19.6%의 투자회수율로 109.072불을 회수한 것으로 그래도 다른 여타 투자자산 회수율보다는 월등히 높습니다. 지면이 부족하여 위의 2010년과 2021년의 투자회수율 분석을 한 자료는 결과만 알려드리나, 7% 이상 대의 금리를 기준으로 하여 올해 11월 현재의 투자 회수율 산출은 아래와 같습니다.

저도 부동산 투자에 대한 Cap rate 회수는 여전히 좋으나, 렌트 투자회수율은 상당히 부정적이었습니다.

그러나, 극단적인 금리에도 불구하고 부동산 투자 회수에 대한 회수율은 여전히 좋습니다.

위의 도표를 보시다시피, 5%의 예비비와 모든금액을 감안하여 나온 렌트투자회수율은 매월 165불 정도 적자로나옵니다. 그러나 향후 매년 5% 이상의 렌트비 인상과 금리가 조정이 된다면 이는 기본적으로 상쇄되어 흑자로 전환이 되고 시간이 갈수록 투자회수의 폭은 점점커질것입니다. 결론적으로, 이를 총 투자회수에 대한 시각으로 보아, 예상 Capital Gain 15%를 감안하게 되면 총 연간 CAP Ratio는 13.93% 발생합니다. 즉, 초기부터 최소한, 162,000불의 투자(다운페이)로 매년 22,500불의 투자회수가 발생한다고 보시면됩니다.

지면관계상 많은 설명을 드리지 못하였지만, 궁금하시거나 자세한 자료가 필요하시면 연락주시기 바랍니다.<*>